会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/04/20 不動産投資

不動産投資は事業です。その点がほかの投資と明確に異なる点ではないでしょうか。

事業成功には、ビジョンを実現化させるための綿密な収支計画が必須であり、事業計画書は資金を調達するための説得材料にもなります。

ここでは、金融機関が見ている賃貸事業の事業計画について解説していきます。

金融機関に融資を申し込む際に求められる事業計画書とは、これからはじめる事業内容についての実現可能性や採算性、安全性、成長性、さらに具体的な進め方を簡潔にまとめた資料になります。

これだけ聞くと、「なんだか難しそうだ……」と思われるかもしれませんが、不動産投資の融資審査においては求められることは少なくなっているようです。特に、区分マンション投資は、ほかの事業に比べてリスクが少なく、物件概要を見れば事業計画の実現性を判断しやすいため、ほとんど求められることはありません。

または、不動産投資会社が収支シミュレーションを代わりに制作し、金融機関に提出することもあります。

では、事業計画書を作る必要ないのでしょうか? いいえ、そんなことはありません。

正確には、事業計画書を作る必要はないかもしれませんが、「事業計画を立てること」は必要です。事業計画が単なる収支シミュレーションと異なるのは、その事業のビジョンやコンセプト、市場規模、競合優位性・差別化など、根拠を示しながら事業の実現性を明らかにする点です。

事業計画を立てることで、長期的な目線で不動産投資戦略を立てることができ、融資審査の面談の際にしっかりと事業内容を説明することができるようになります。

また、不動産投資をする上で一番大事な物件判断力を磨くことにもつながるでしょう。

事業計画を立てる前に知っておかなければならないのは、金融機関が何を基準に審査しているかです。

金融機関は主に、「物件の価値」と「個人の属性」を見ています。

物件を売却した時にどのくらいの価値になるか、そして、空室などにより賃料が得られなくなった時に、どれだけ手持ちの金融資産や収入でローン返済に耐えられるか。

そのための判断材料は、物件概要や収入証明書、金融資産一覧表などで足ります。

その上で金融機関が知りたいのは、「なぜ賃貸経営事業に参画するのか」「なぜ融資を受けたいのか」です。つまり、賃貸事業を投資や投機と捉えるのではなく、なぜその事業をやるのか、どのようなビジョンを実現したいのかを明確にする必要があるのです。

事業計画は、どのように事業を展開していくのかの羅針盤となるものであり、まず目的を決めなければなりません。その目的を達成するために、「何を、どんな市場で、どのような特徴を持たせて、どのように提供すればいいか」などの具体的な方法を膨らませていくことになります。

事業計画を立てることで、目的達成のための詳細な要素を考える必要が生じ、その結果、事業全体に実現性が出てくるのです。

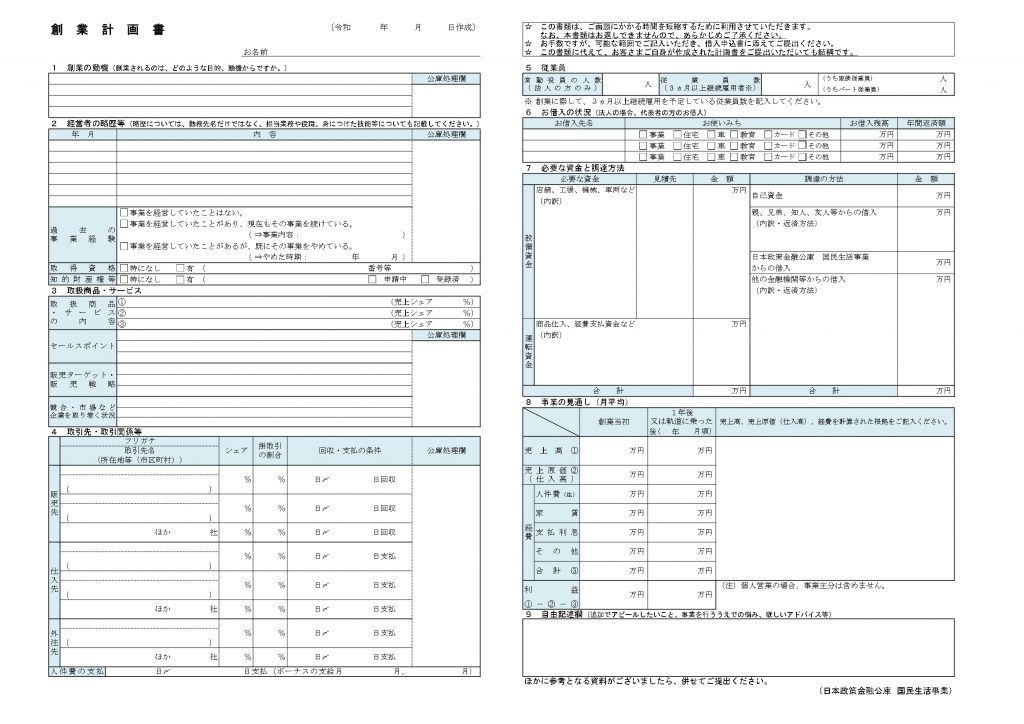

では続いて、実際の事業計画書に必要な記載項目について見ていきましょう。

事業計画書に決まったフォーマットはありませんが、記載する事項はおおむね以下のようになります。

・事業内容(賃貸事業)、ビジョン、コンセプト

賃貸事業における、将来的な目標や考え方を示します。

・市場規模、成長性、競合優位性、差別化、社会的背景

物件の立地の良さや、競合する物件よりも優れた特徴ある、市場規模が大きく供給が足りていないエリアなど、事業の優位性を示します。

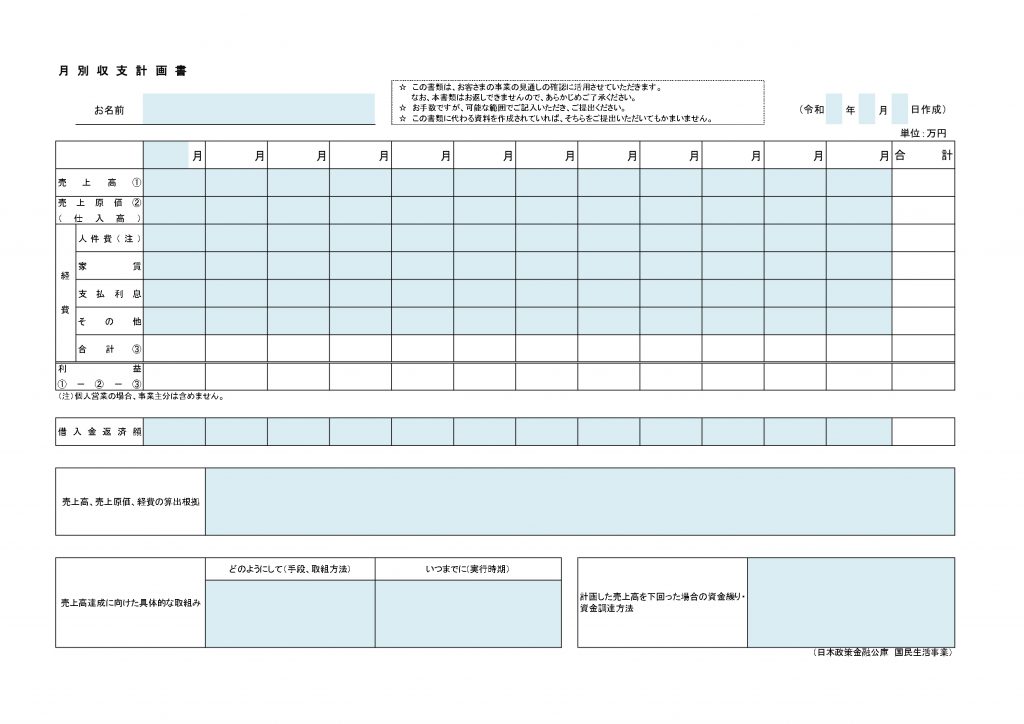

・経営プラン

収支シミュレーションのほかに、資金計画・返済計画などを示します。

※日本政策金融公庫:国民生活事業各種計画書フォーマット

https://www.jfc.go.jp/n/service/dl_kokumin.html

大事なのは、各項目について根拠となるデータを明らかにし、事業計画の緻密さと実現性がきちんと伝わることです。

そして、一目見てすぐに理解できるように、簡潔・平易にまとめることも大切です。

不動産投資の事業計画書において、占める割合が大きくなるのは収支シミュレーションでしょう。毎月の家賃収入に対する支出、ローン返済額を計算するのはもちろん、税金の支払いや空室期間などをどの程度見込んでおくかで収支に差が出てきます。

入退去の期間をどのくらいで設定するかでも、リフォーム費用は変わってきますし、借入金利・期間によっても毎月の返済額が変わってきますので、さまざまなシミュレーションをすることが必要です。

基本的に、金融機関は「最悪のケース」を想定して、それでも返済できるかを見ています。

そのため、シミュレーションは「甘め」・「厳しめ」・「中間」のパターンを用意すると良いでしょう。以下に想定するべき重要な項目を紹介します。

・適正家賃であるか

現況すでに入居者がいたとしても、退去後に同じ家賃で新しく入居者がつくとは限りません。一般的に築年数とともに家賃は下落していくと考えるからです。そのため、必ず周辺の類似物件との家賃を比較しましょう。

また、家賃は年々1%ずつ下落することを想定します。もちろん、付加価値を上げるためのリフォーム計画があれば、逆に家賃を上げることも可能かもしれません。しかし、その場合も周辺物件との家賃と比較して設定することは必須です。

・空室率と入居期間

空室率とは、全体の部屋数に対し入居していない部屋数の割合のことです。区分マンションの場合、0%か100%になりますが、年間で平均して想定していきます。

賃貸管理されている首都圏の賃貸住宅入居率は94.9%、つまり空室率は5.1%です。

参照:第19回賃貸住宅市場景況感調査「日管協短観」2017年10月〜2018年3月

需要があるエリアで、満室で回っていたとしても年間入居率100%にはなりません。なぜなら、必ず退去後にはリフォームやハウスクリーニングの期間が必要となるからです。すぐに入居者がついたとしても、退去後は1ヶ月ほど空室期間ができてしまうことは覚えておきましょう。

そして、物件のターゲットとなる入居者層をもとに平均居住期間を定め、空室率を設定します。学生の平均居住期間は2〜4年、ファミリーは4〜6年、65歳以上の高齢者は6年以上が多い傾向です。

例えば、平均居住期間を4年とし、入退去時の空室期間を2ヶ月と想定すると、10年(120カ月)で5カ月の空室期間が生じ、入居率はおよそ95%と計算できます。

「入居率が何%を切ると手持ち資金の持ち出しが発生するか」についてもシミュレーションしておきましょう。

・ローンの返済

不動産投資ローンの金利は金融機関によって差がありますが、平均して1〜3%台です。金利によって、月々の返済額が変わるのでキャッシュフローにも影響します。

何パターンか金利ごとに返済シミュレーションを立て、「最大何%まで金利が上がると返済困難になるか」を明らかにしておきましょう。

・そのほか支出・経費

毎月の支出として、管理費と修繕積立金。年間にかかる固定資産税、都市計画税、事業税などの税金や減価償却費の計上などがあります。

購入した年には、不動産取得税や登録免許税、そのほか手数料など、かかる諸費用を想定します。

以上の項目を入れて、複数のシミュレーションを立てることができれば融資担当者からの質問に十分に対応できるでしょう。とはいえ、ここまでのシミュレーションをすることは時間も労力もかかります。

金融機関は提出された事業計画書をそのまま鵜呑みにするわけではなく、独自に物件調査を行い、収支シミュレーションを立てて審査します。

なので、事業計画書を作ることが重要なのではなく、事業内容と数字の根拠を見て判断・説明できるようになることが大切です。

【筆者:ワイズアカデミー(株)】

2020.6.15掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

不動産投資

原状回復をめぐるトラブルとガイドラインの概要について

2020/09/06

READ MORE

不動産投資

【2024年度版】最新の不動産状況について

2024/08/04

READ MORE

不動産投資

現物不動産投資・投資型クラウドファンディング・REIT、3つ…

2024/05/24

READ MORE

不動産投資

コロナ禍の今! リーマンショックから読み解く不動産投資

2024/05/27

READ MORE